全球特种化学品消费五年将新增逾千亿美元,中国占比超一半

未来5年,全球特种化学品的市场规模增长总体保持在3.6%的年均增速,预计到2025年全球特种化学品的市场规模接近7200亿美元。特种化学品属于高端精细化工产品,通常指技术含量高、产量小的化学品类,包含了特种聚合物、电子化学品、表面活性剂、香精香料、特种涂料、各类添加剂等主要类型,特种化学品更为靠近消费终端,具有相对较高的盈利水平。

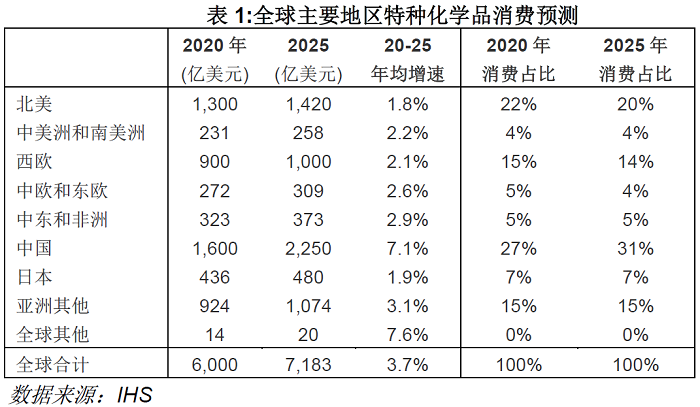

市场规模:全球6000亿美元,中国市场占比最大增速最快

从市场规模来看,2020年全球特种化学的市场规模接近6000亿美元。中国是特种化学品的最大消费国,占全球市场的 27%,达到 1600 亿美元;北美(包含美国、加拿大和墨西哥)消费达到1300亿美元,位居第二,占全球销售额的 22%;西欧消费额约900亿美元,全球占比15%,日本消费规模430亿美元,全球占比7%;来自南美、中东、中东欧、以及亚洲其他地区的消费规模合计1700亿,与中国大陆的消费规模相当。

未来5年,全球特种化学品的市场规模增长总体保持在3.6%的年均增速,预计到2025年全球特种化学品的市场规模接近7200亿美元。其中,中国、北美、西欧和日本的消费占比分别为31%、20%、14%和7%,消费规模分别为2250亿美元、1420亿美元、1000亿美元和480亿美元。

从全球消费规模来看,2025年相比于2020年新增近1200亿美元消费,其中55%的消费增量(650亿美元)由中国贡献,北美、西欧和日本则分别贡献了120亿美元、100亿美元和150亿美元的消费增量。

中国是全球消费增速最快的国家,在1600亿美元的市场规模基础上,仍能保持高达7%的年均增速,这主要得益于中国大化工的高速发展、相对完善的大化工基础及产业园区集聚,特别是中国的消费升级,大幅提高了精细化工的消费规模。

细分领域:特种聚合物规模最大,电子化学品增长最快

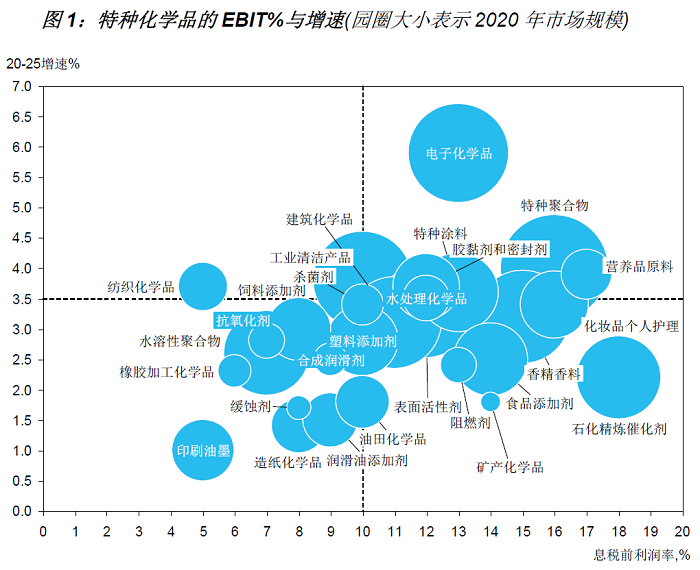

相对于大宗化学品而言,特种化学品行业受周期性影响较小,盈利性稳定且保持在相对较高较高的水平。

从细分的特种化学品市场看,特种聚合物、电子化学品、工业清洁品、表面活性剂、香精香料、建筑化学品这六细分领域大约占据了全球45%的消费份额,剩下主要的细分领域包括水溶性聚合物、石油化工催化剂、特种涂料、各类添加剂(包括食品、塑料、饲料、润滑油等各类添加剂)、以及各类化学品(如造纸化学品、油田化学品、纺织化学品、水处理化学品)以及各类助剂等。

总体而言,中国是特种聚合物、电子化学品、抗氧化剂、催化剂、建筑化学品、饲料添加剂、塑料添加剂、橡胶助剂、特种涂料、纺织化学品和水处理化学品最大的消费国;北美是杀菌剂、腐蚀抑制剂、化妆品化学品、食品添加剂、工业和公共机构清洁剂、润滑油添加剂、油田化学品、印刷油墨、表面活性剂和合成润滑剂的主要消费国;西欧是营养保健品和香精香料的主要消费国;韩国和中国台湾是亚洲地区主要的电子化学品消费地区,全球消费占比 45%。

特种聚合物规模最大。

根据IHS的统计,市场规模最大的细分市场是特种聚合物(包含高性能热塑性塑料、工程热塑性塑料和特种薄膜),其中工程热塑性塑料强度高且相对较轻,在许多不同的应用中成为极具吸引力的金属替代品,如运输、电子、建筑、医疗和电器零件领域;而特种薄膜的主要用途包括包装、电子零件、显示器和太阳能电池背板等领域。

2020年,全球特种聚合物的市场规模为530亿,中国市场规模约为160亿美元,北美80亿美元,西欧和日本均在60亿美元的市场规模。特种聚合物的息税前利润率高达15%,市场规模年增长为4%,到2025年仍有150亿美元的增长空间。

对于工程热塑性塑料而言,下游消费领域主要是PC,其次是聚酰胺 6 和聚酰胺 66,以及热塑性聚酯(主要是 PBT),工程热塑性塑料的全球消费市场规模约230亿美元,中国的消费接近90亿美元,是全球最大的消费市场,未来5年的增速超过5%。特种薄膜包括工程薄膜和高性能薄膜,主要用于包装、电子零件、显示器和太阳能电池背板,全球市场规模约250亿美元,中国市场65亿美元,是全球最大消费市场,未来将保持8%的增长速度发展,在聚酰亚胺 (PI) 薄膜、含氟聚合物薄膜以及聚碳酸酯 (PC) 薄膜都将有较大的发展空间。高性能热塑性塑料的主要应用包括电气电子、汽车、飞机/航空航天、工业和医疗领域,2020年全球销量为35万吨,市场规模约55亿美元,其中高性能聚酰胺是主要的高性能热塑性塑料,具有耐高温和低吸水性,增加强度和耐用性而受到广泛应用。

电子化学品增长最快。

电子化学品是全球第二大特种化学品,是在电子元件和产品制造、硅晶片和集成电路 (IC)、IC 封装以及印刷电路板 (PCB) 的生产和组装的加工步骤中广泛使用的高度复杂的特种化学品。

2020年全球电子化学品的市场规模为450亿美元,息税前利润率为13%,行业总体年均增速为6%,是所有特种化学品中增长最快的行业。半导体&IC化学品和PC&封装化学品各占一半市场份额。全球半导体和IC化学品市场规模为220亿美元,主要来自韩国、中国台湾,其次是北美和日本,中国大陆的市场规模接近日本,达到30亿美元。

随着中国半导体行业的高速增长,预计到2025年半导体和IC化学品市场将翻倍至60亿美元,年均增长高达16%(远超全球5%的增长),成为全球第二大消费市场。PCB 制造和半导体封装化学品受到智能手机和平板电脑等小型无线设备的通信信息处理和汽车电子产品需求的极大影响。2020年,PCB和半导体封装化学品市场规模为230亿美元,中国大陆消费占比接近50%。在中国大陆近1000家企业生产PCB,大多数全球领先的PCB公司都在中国投资了生产工厂,而半导体封装的企业大多为外资企业或合资企业。

未来趋势:全面推进绿色创新 减少碳足迹

全球特种化学品行业经过这些年不断的整合和剥离后,主要形成三类代公司:以巴斯夫和陶氏为代表的大型综合性公司,在特种化学品业务中占有相当大的份额;中等规模的专业公司,如科莱恩、帝斯曼和路博润,往往制专注于细分市场;专注于小众市场或只覆盖区域的公司。预计未来几年将出现更多的中型特种化学品公司之间的整合以及被大型特种化学品公司的并购。

大多数特种化学品公司受周期性的影响较小。受影响最大的是那些与周期性行业(如汽车、电子和建筑)相关的特种化学品细分行业,这些行业涉及特种塑料、聚合物添加剂、高性能聚合物、涂料和纺织化学品等。

特种化学品行业现在正试图通过提高价格来弥补更高的研发成本以及原材料成本来提高利润率。这种趋势在粘合剂和密封剂、油漆、塑料添加剂、纸张和水处理化学品、表面活性剂和润滑剂方面会较为明显,食品添加剂、香精香料和电子化学品的原料成本占比较小,定价压力不大。

除了改进定价之外,特种化学品公司还试图通过削减成本和开发新产品和更快增长的市场来实现其财务目标。一些特种化学品公司试图以服务为导向来提高进入市场的壁垒,他们较少关注产品本身,而更多地关注支持服务和特定客户。

特种化学品市场主要位于北美、西欧和日本等发达地区,随着中国市场的快速发展和众多本土企业的崛起,发达地区的化工企业,尤其是特种化学品生产商,已采取以下措施以保持全球竞争力:一是优化或关闭无利可图的设施;二是将资源集中在具有全球竞争力的化学品集群上;三是专注于创新,以提供更专业和更高性能的化学品和解决方案;四是利用长期的客户关系开发针对特定行业和客户定制的解决方案。

虽然规模和成本地位是全球特种化学品生产企业保持竞争力的重要因素,但研发和创新才是生产商竞争力的真正驱动力。一般而言,特种化学品公司会将销售额的3%-6%用于研发,大多数的研发并非为了创造出新的化学品,大部分研发支出主要是为现有化学品寻找新的应用。

领先的特种化学品公司全面推进可持续发展和绿色化学,例如改善原材料供应和减少碳足迹。这些公司将可持续性作为发展的宗旨,在产品设计和营销中凸显其差异化。全球对自然资源的快速消耗带来了人类未来在水、能源、食品领域资源不足的挑战。因此,可持续发展有望成为越来越多的成功企业的驱动力,而创新则被视为决定可持续发展领域进展的引擎。

根据IHS的统计,超过三分之一的下游化工公司正在与供应商合作开发可持续发展方式,大约四分之三的特种化学品公司需要供应商提供有关其产品可持续性的信息,超过三分之一的企业正在与供应商合作,以制定提高可持续性的方法。许多大型的特种化学品公司都是可持续发展和绿色化学的领先代表,并且在绿色化学方面取得了较为先进的技术经验。

标签:

相关资讯

2、如涉及作品内容、版权和其它问题,请在30日内与本网联系,我们将在第一时间作出适当处理!有关作品版权事宜请联系:+86-571-88970062